La fiscalité des cadeaux d’affaires : on fait le point

Sujet très souvent abordé par nos clients : la fiscalité...

En matière de dotations professionnelles la gestion fiscale est un point essentiel. Le marché du cadeaux d’affaires est très encadré, il est nécessaire d’être bien au fait de la réglementation. Alors que dit la loi ? Quel est le régime de taxation ? On fait le point dans ce nouvel article.

Depuis 2011, la loi de financement de la Sécurité Sociale définit dans un cadre légal les conditions et les modalités d’assujettissement aux cotisations sociales. Réservé dans un premier temps uniquement aux gratifications versées par l’employeur, ce cadre légal s’est rapidement étendu aux tiers externes, conduisant à la création de l’article 242-1-4 du code de la Sécurité Sociale.

Selon cette loi, toute somme ou avantage alloué à un salarié par son employeur ou un tiers externe à l’entreprise, en contrepartie d’une activité accomplie dans l’intérêt de celui-ci, est considéré comme une rémunération. Elle doit donc être soumise aux cotisations et contributions sociales.

Avantages en nature (cadeaux, voyage…), en espèces, chèques cadeaux, coffrets et autres titres cadeaux (carte, catalogue, coffrets, etc.). Le choix de la gratification se fera en fonction de vos bénéficiaires, vous pouvez opter pour des cadeaux d’affaires physiques, très adaptés à des clients ou partenaires ou faire le choix d’une boutique de cadeaux en ligne pour vos collaborateurs ou votre réseau de vente, par exemple.

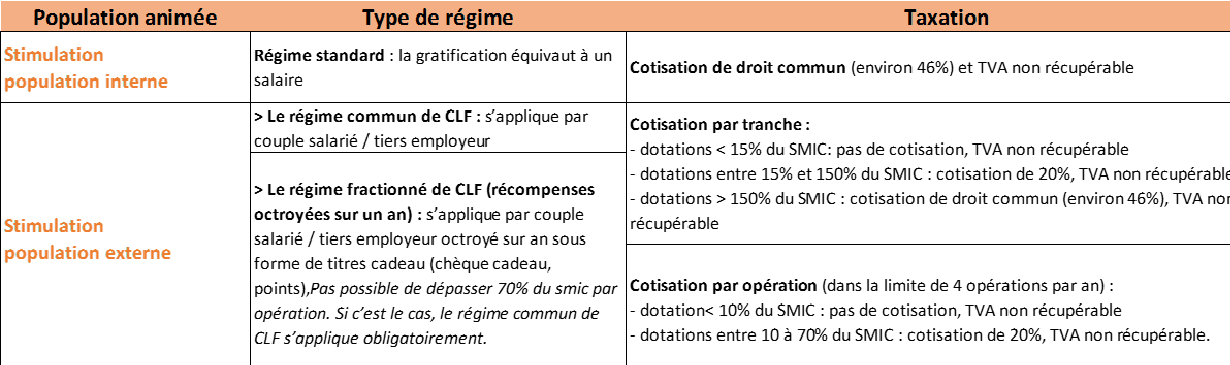

Il existe plusieurs régime de taxation en fonction de la population animée.

Si le cadeau d’affaires est offert dans le cadre d’une stimulation interne alors c’est le régime standard qui s’applique, la gratification équivaut à un salaire. C’est donc la cotisation de droit commun qui fait foi.

Si le cadeau est offert dans le cadre d’une stimulation externe ce sera soit le régime commun de CLF (Contribution Libératoire Forfaitaire) ou le régime fractionné de CLF. La taxation sera alors par tranche ou par opération.

Ainsi la gestion fiscale sera différente si vous offrez des cadeaux d’affaires à vos collaborateurs, à vos clients ou à votre réseau de distribution.

– Les articles L. 242-1-4 et D. 242-2-2 du Code de la sécurité sociale

– La circulaire interministérielle n° DSS/5B/2012/56 du 5 mars 2012

– La circulaire n° DSS/SDFSS/5B/N° 2003/7 du 7 janvier 2003 sur les avantages en nature

>> Vous souhaitez mettre en place des cadeaux d’affaires dans votre entreprise et désirez être accompagnés, contactez-nous.

>> Et pour tout savoir sur les dotations professionnels et la fiscalité, téléchargez notre dernière revue dédiée aux Cadeaux d’affaires.

Élise Mesnildrey est Directrice d’Agence chez Muse Motivation. Arrivée au sein du groupe en 2009, elle a en charge le développement de l’activité de l’agence avec notamment la mise en place d’offres toujours plus pertinentes, plus personnalisées et plus performantes.